(LĐ online) - Nhằm không ngừng nâng cao hiệu quả công tác quản lý Thuế, tăng cường công tác tuyên truyền hỗ trợ người nộp thuế là các tổ chức, doanh nghiệp, hộ, cá nhân trên địa bàn tỉnh Lâm Đồng biết, thực hiện, Cục Thuế biên soạn tài liệu tuyên truyền “Hỏi - Đáp về giảm thuế giá trị gia tăng (GTGT) theo Nghị định 72/2024/NĐ-CP ngày 30/06/2024 của Chính phủ để gửi đến các cơ quan, ban ngành có liên quan phối hợp cùng ngành Thuế tuyên truyền, phổ biến đến người nộp thuế biết và thực hiện đầy đủ các nghĩa vụ đối với ngân sách nhà nước.

• Câu 1: Mức giảm thuế theo Nghị định 72/2024/NĐ-CP được quy định như thế nào?

• Trả lời:

- Cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ được áp dụng mức thuế suất thuế GTGT 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP.

- Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế GTGT khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế GTGT quy định tại khoản 1 Nghị định 72/2024/NĐ-CP.

(Theo quy định tại khoản 2 Điều 1 Nghị định 72/2024/NĐ-CP ngày 30/06/2024

của Chính phủ)

• Câu 2: Trình tự thủ tục thực hiện xuất hóa đơn giảm 2% thuế GTGT theo Nghị định 72/2024/NĐ-CP như thế nào?

• Trả lời:

Việc xuất hóa đơn giảm 2% thuế GTGT theo Nghị định 72/2024/NĐ-CP từ ngày 01/7/2024 sẽ có trình tự, thủ tục sau:

(1) Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ được áp dụng mức thuế suất thuế GTGT 8%.

Đối với các cơ sở kinh doanh này, khi lập hoá đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại dòng thuế suất thuế GTGT ghi “8%”; tiền thuế GTGT; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế GTGT đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế GTGT đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

(2) Đối với cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế GTGT khi thực hiện xuất hóa đơn.

Trong trường hợp này, khi lập hoá đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm, tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế GTGT theo Nghị quyết 142/2024/QH15”.

(Theo quy định tại khoản 3 Điều 1 Nghị định 72/2024/NĐ-CP ngày 30/06/2024 của Chính phủ)

• Câu 3: Thời gian áp dụng giảm thuế GTGT

• Trả lời:

- Thời gian áp dụng việc xuất hóa đơn giảm 2% thuế GTGT theo Nghị định 72/2024/NĐ-CP sẽ áp dụng từ ngày 01/7/2024 đến hết ngày 31/12/2024.

(Theo quy định tại Điều 2 Nghị định 72/2024/NĐ-CP ngày 30/06/2024 của Chính phủ)

• Câu 4. Một số lưu ý khi thực hiện giảm Thuế GTGT theo Nghị định 72/2024/NĐ-CP

• Trả lời:

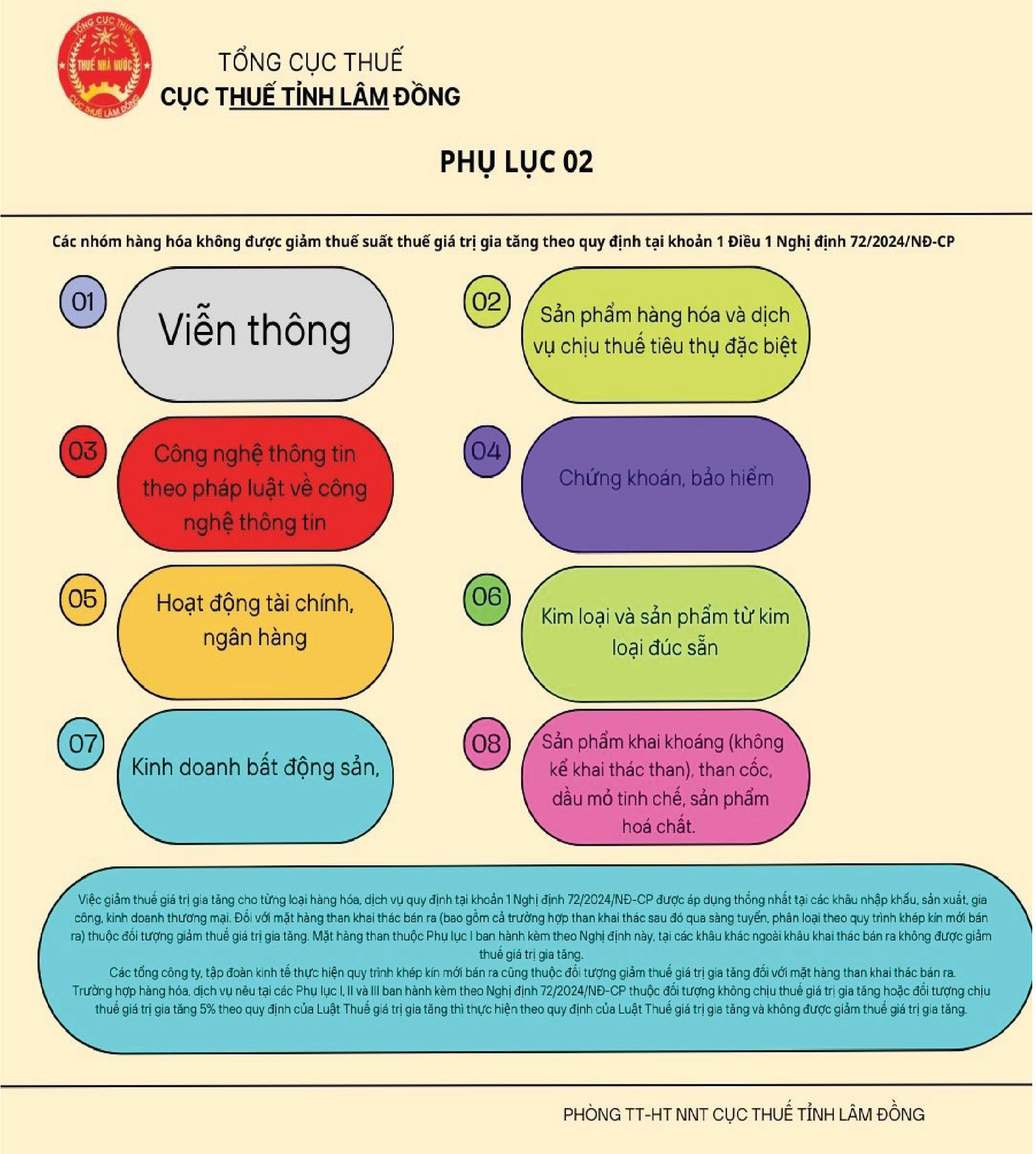

- Các hàng hóa, dịch vụ được xuất hóa đơn giảm 2% thuế GTGT phải thuộc nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10% và không thuộc nhóm hàng hóa, dịch vụ quy định tại Phụ lục I, II, III ban hành kèm theo Nghị định 72/2024/NĐ-CP.

- Trường hợp cơ sở kinh doanh theo quy định tại (1) khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn GTGT phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định tại Nghị định 72/2024/NĐ-CP.

Trường hợp cơ sở kinh doanh theo quy định tại (2) khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định tại Nghị định 72/2024/NĐ-CP.

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đà kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế GTGT chưa được giảm theo quy định tại Nghị định 72/2024/NĐ-CP thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ.

Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

(Theo quy định tại Khoản 3, 4, 5 Điều 1 Nghị định 72/2024/NĐ-CP)

• Câu 5. Khi cần hỗ trợ, xử lý vướng mắc về chính sách thuế?

• Trả lời:

Khi có vướng mắc, NNT liên hệ các số điện thoại sau đây để được hỗ trợ:

- Phòng TT-HT NNT Cục Thuế tỉnh Lâm Đồng: 0263.3824468 - 0263.3532716 (Hóa đơn)

- Chi cục Thuế Khu vực Đà Lạt- Lạc Dương: 0263.3822026

- Chi cục Thuế Khu vực Đức Trọng - Đơn Dương: 0263.3841428

- Chi cục Thuế Khu vực Bảo Lộc - Bảo Lâm: 0263.3866742

- Chi cục Thuế Khu vực Lâm Hà - Đam Rông: 0263.3686796

- Chi cục Thuế Khu vực Đạ Huoai - Đạ Tẻh - Cát Tiên: 0263.3880338

- Chi cục Thuế huyện Di Linh: 0263.3873937

• Câu 6. Khi cần hỗ trợ, xử lý vướng mắc khác?

• Trả lời: Khi có vướng mắc về các vấn đề khác, NNT liên hệ các số điện thoại sau đây để được hỗ trợ:

- Văn phòng - Cục Thuế tỉnh Lâm Đồng: 0263.3823411

- Số điện thoại đường dây nóng của Cục Thuế tỉnh Lâm Đồng - Phòng Kiểm tra nội bộ: 0263.3510407

- Số điện thoại Nhóm hỗ trợ hướng dẫn sử dụng về dịch vụ điện tử, hóa đơn điện tử của Cục Thuế tỉnh Lâm Đồng - Phòng CNTT: 0263.3835561

• Câu 7: Chi tiết nội dung tài liệu tuyên truyền xem ở đâu?

• Trả lời:

Chi tiết nội dung Tài liệu tuyên truyền kính mời NNT xem tại:

- Trang Fanpage Cục Thuế: https://www.facebook.com/cucthuelamdong.ldo

- Trang Zalo Cục Thuế: https://zalo.me/cucthueldo

- Trang Thông tin điện tử Cục Thuế: http://lamdong.gdt.gov.vn4

|

|

Thông tin bạn đọc

Đóng Lưu thông tin